Offrez une retraite sereine à vos collaborateurs

À l’heure où le niveau des prestations légales de retraite est loin d’être garanti pour les jeunes salariés, les entreprises ont clairement un rôle responsable à jouer.

Proposer un package de rémunération attractif comprenant une solution com- plémentaire pour la retraite devrait être une formule plus systématique dans les entreprises.

Comment fonctionne le système de retraite à Luxembourg ?

Aujourd’hui, le système de retraite luxembourgeois fonctionne selon le principe des 3 piliers :

- le pilier I : la pension légale financée conjointement par l’employeur, l’employé et l’État ;

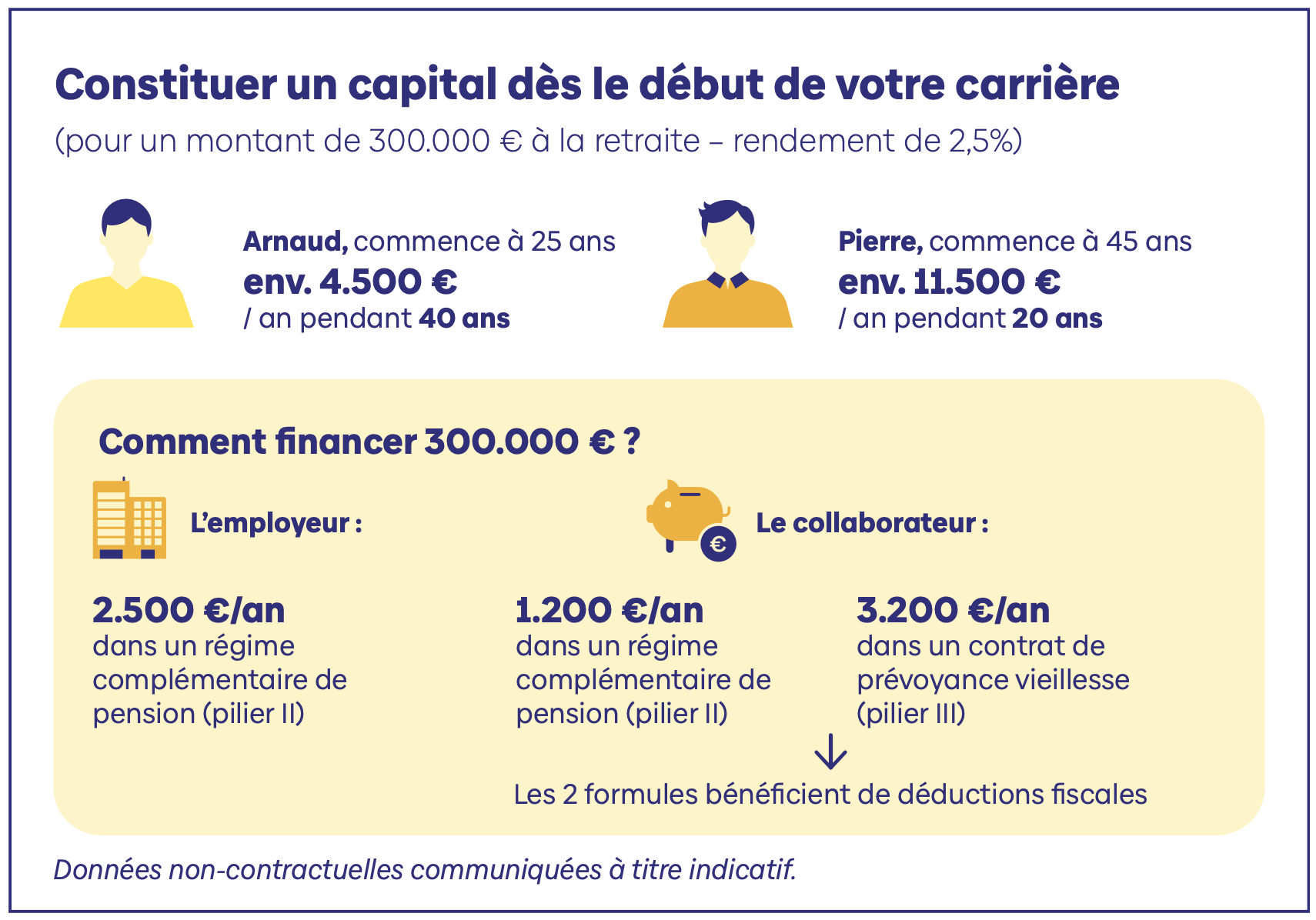

- le pilier II : les régimes complémentaires de pension financés par l’employeur. Ce système de financement n’est pas obligatoire ;

- le pilier III : l’épargne personnelle

Toutefois, le système actuel des pensions légales n’est pas pérenne. Il est basé sur un modèle de répartition et les retraites sont donc financées par les cotisations des travailleurs en activité. Selon certaines hypothèses, la réserve de financement devrait progressivement décroître pour être potentiellement consommée en 2043. Se constituer un capital complémentaire à l’âge de la retraite s’avère donc être une nécessité.

Quelles pistes de financements complémentaires pour les retraites ?

Les paramètres sur lesquels pourrait porter une réforme des retraites sont relativement limités : augmenter les cotisations, envisager une retraite progressive ou encore réduire le montant de la rente de retraite. Le système de répartition a donc ses limites et il faudrait donc décliner le système de capitalisation en parallèle, et donc la part cotisée par l’employeur et l’employé lui-même.

Parmi les pistes de réflexion, on pourrait penser à :

- une contribution minimum obligatoire imposée à l’employeur ;

- relever le plafond maximum déductible de 1.200 EUR (article 110 al.3) dans le cadre du pilier II ou relever le plafond maximum déductible de 3.200 EUR (article 111bis) dans le cadre du pilier III afin d’inciter davantage les salariés à financer leur propre retraite.

Quelle approche pour mettre en place un régime de pension complémentaire pour ses collaborateurs ?

Un régime de pension ne se limite pas à des prestations retraite, décès ou inva- lidité et un tarif. Il est crucial d’être bien accompagné lors de la mise en place de celui-ci. Les employeurs aiment souvent positionner leur régime par rapport au marché et n’hésitent pas à demander plusieurs simulations. Quels sont les éléments importants à prendre en considération lors du choix d’un partenaire assureur :

- la qualité de la communication afin de décrire exactement les besoins du client en termes de couverture retraite mais aussi de risque décès et invalidité qui ne doivent pas être sous-estimés ;

- l’accompagnement offert au service des Ressources humaines pour qui la mise en place ne doit pas occasionner une surcharge de travail démesurée. Son rôle doit pouvoir se limiter à la communication de l’effectif ;

- la flexibilité, pour autant qu’elle ne fragilise pas la gestion du régime. À titre d’exemple, les supports d’investissement peuvent constituer un plus pour les salariés ;

- la maîtrise des coûts sur l’ensemble du plan ainsi que la transparence de la tarification pour la solution et l’accompagnement apportés ;

- enfin, la communication aux salariés des avantages du régime de pension est probablement un des arguments les plus importants. Dans ce cadre, Baloise investit beaucoup dans sa plateforme de communication pour permettre aux affiliés de gérer facilement leur épargne, effectuer des simulations ou retrouver toutes les informations né- cessaires à la compréhension du régime.

Vous l’aurez compris, la mise en place d’un régime de pension constitue une bonne solution. L’employeur, avec le sup- port de son assureur, doit jouer un rôle moteur afin de sensibiliser les jeunes salariés à l’importance de se constituer, dès le plus jeune âge, un capital pour la retraite.

Pierre Dubru

Director

Head of Life Development

Baloise Luxembourg